Смотреть страницы где упоминается термин платеж паушальный. Паушальный платеж

Франчайзинг - оптимальный вариант начать собственное дело под уже известным брендом. Ведь правообладатель бренда (франчайзер) предоставит пользователю (франчайзи) проверенную схему работы, которая при должном ее выполнении гарантирует успех. Наиболее широкое распространение франчайзинг получил в розничной торговле, общепите и гостиничном бизнесе.

Примечание

Договор франчайзинга (франшиза) - договор, по которому одна сторона (франчайзер) обязуется за вознаграждение предоставить другой стороне (франчайзи) право на производство товаров (выполнение работ, оказание услуг) по технологии и под брендом правообладателя при условии соблюдения определенных стандартов на производимые франчайзи товары (работы, услуги).

Договорные нюансы

В российском праве подобные отношения регулируются договором коммерческой концессии . Сторонами такого договора могут быть только организации и предприниматели. Предмет этого договора - предоставление правообладателем комплекса принадлежащих ему исключительных прав за вознаграждение пользователю для использования в предпринимательской деятельности. Это, в частности, права пользования:

- товарным знаком или знаком обслуживания . Причем право пользования каким-либо из этих объектов должно быть передано по договору обязательно;

- коммерческим обозначением (например, названием кафе, магазина, салона красоты);

- секретом производства (ноу-хау) .

Для справки

Товарный знак и знак обслуживания - любое обозначение (словесное, изобразительное и пр.), служащее для индивидуализации товаров организаций или предпринимателей, а также выполняемых ими работ или оказываемых ими услуг соответственно.

Коммерческое обозначение - обозначение, не являющееся фирменным наименованием, используемое организациями или предпринимателями для индивидуализации принадлежащих им магазинов, производственных и других предприятий, обладающее достаточными различительными признаками и известное в пределах определенной территории.

Но поскольку покупатели ожидают, что качество товаров (работ, услуг), предлагаемых пользователем, будет соответствовать привычному для них уровню известного бренда, передачи только прав пользования торговым знаком или знаком обслуживания явно недостаточно.

Для того чтобы пользователь не обманул ожидания потребителей, ему необходимо знать и иметь возможность применять технологии, используемые правообладателем. Поэтому правообладатель обычно не только предоставляет пользователю технические и управленческие разработки (документацию), необходимые для работы, но и дает практические рекомендации, помогает обучать сотрудников пользователя. У правообладателя, конечно, есть и свой интерес. Ведь если товары (работы, услуги), реализуемые пользователем, не будут соответствовать ожиданиям потребителей, окажется подмоченной репутация всего бренда. И как правило, правообладатель оставляет за собой право контролировать качество товаров (работ, услуг) пользователя.

Так как в основе договора коммерческой концессии лежит лицензионный договор о передаче прав пользования товарным знаком или знаком обслуживания, он должен быть зарегистрирован в Роспатенте.

Внимание! Договор коммерческой концессии обязательно должен быть зарегистрирован в Роспатенте.

За регистрацию договора взимается патентная пошлина. Причем, если договором не предусмотрено иное, расходы по его регистрации несет правообладатель.

Примечание

Российские организации и предприниматели, обратившиеся за регистрацией договора коммерческой концессии, относящегося к товарному знаку (знаку обслуживания), уплачивают патентную пошлину в размере 10 000 руб. (плюс 8500 руб. за каждый товарный знак и знак обслуживания свыше одного).

Если договор не зарегистрировать в Роспатенте, он будет недействительным. А это может привести к претензиям со стороны контролирующих органов. Так как и Минфин, и налоговая служба считают, что расходы, понесенные по недействительным договорам, не могут учитываться для целей налогообложения, а предъявленный НДС не может быть принят к вычету.

К счастью для налогоплательщиков, суды эту позицию не разделяют. Они отмечают, что отсутствие регистрации договоров не имеет значения для целей налогообложения, если права по договору предоставлены, услуги реально оказаны, а расходы документально подтверждены и экономически обоснованны.

Однако недействительный договор - это причина для споров не только с налоговыми инспекторами, но и с контрагентом. Причем конфликты с партнером могут привести к куда большим убыткам. Поэтому пренебрегать регистрацией договоров коммерческой концессии нельзя.

Право использовать товарный знак или знак обслуживания правообладателя пользователь получает в момент заключения договора. С одной стороны, никаких актов о передаче прав законодательство составлять не требует. Но, с другой стороны, если хочется иметь такой документ, почему бы его не составить.

Для справки

Исключительное право на товарный знак и знак обслуживания действует в течение 10 лет со дня подачи заявки на их регистрацию в Роспатент. Этот срок может быть продлен по заявлению правообладателя на 10 лет неограниченное число раз.

А вот передачу технологической и управленческой документации (которая может содержать в себе ноу-хау правообладателя) следует оформить актом. Этот акт подтверждает, что часть своих договорных обязательств правообладатель исполнил. Более того, если реально начать работать по договору пользователь сможет, только получив такую документацию, дата ее передачи (составления акта) будет датой, когда ему предоставлен весь комплекс прав по договору. Кстати, передача такой документации обычно происходит не только после заключения договора и его регистрации в Роспатенте, но и после уплаты пользователем паушального платежа.

Следующее условие договора, без которого не обойтись, - срок его действия. Договор коммерческой концессии может быть заключен :

(или) на определенный срок;

(или) с указанием на то, что он бессрочный;

(или) без указания на срок действия договора. В таком случае он будет считаться заключенным на 5 лет.

В любом случае срок действия договора не может превышать срок действия исключительного права на товарный знак или знак обслуживания, право использования которых предоставляется по договору. То есть при прекращении исключительного права на такие объекты интеллектуальной собственности прекратится и договор коммерческой концессии.

Важное условие любого договора - его цена. А для договора коммерческой концессии она является еще и существенным условием. Поэтому неуказание размера или порядка определения вознаграждения правообладателя приведет к тому, что договор будет считаться незаключенным. Это, в свою очередь, может привести не только к конфликтам между сторонами договора, но и к придиркам со стороны налоговых органов, если вы учтете для целей налогообложения расходы по такому договору.

Вознаграждение может выплачиваться правообладателю в виде:

Паушального платежа;

Для справки

Паушальный платеж - вознаграждение правообладателя, установленное в виде твердой суммы, уплачиваемое, как правило, единовременно.

Роялти - периодический платеж - вознаграждение правообладателя, определенное либо в твердой сумме, либо, например, как процент (доля) от прибыли, выручки пользователя.

Учет у правообладателя

Учет доходов и расходов правообладателя по договору коммерческой концессии зависит от того, является франчайзинг для вас основной деятельностью или нет . Так как для подавляющего большинства правообладателей франчайзинг - основной вид деятельности, из этого мы и будем исходить, рассматривая операций по таким договорам.

Бухгалтерский учет

Стоимость объектов интеллектуальной собственности, право использования которых передано пользователю, в бухгалтерском учете правообладателя может быть учтена как:

(или) НМА, если они отвечают условиям признания таких активов ;

(или) текущие расходы, если на момент их возникновения (создания) они не отвечали условиям признания НМА .

Если в вашем учете такие объекты - НМА, то с момента заключения договора коммерческой концессии вам нужно отражать их обособленно от других НМА. Так вы покажете пользователям своей отчетности, что ваши НМА приносят вам доход еще и от их предоставления в пользование третьим лицам. Для этого предусмотрите в своем рабочем плане счетов отдельный субсчет к счету 04 "Нематериальные активы", назвав его, например, "НМА, переданные в пользование". Начисление амортизации по таким объектам вы продолжаете в обычном порядке.

Затраты на регистрацию договора в Роспатенте складываются из патентной пошлины и вознаграждения патентного поверенного (если вы не занимались регистрацией самостоятельно). Это расходы по обычным видам деятельности.

Некоторые специалисты считают, что сумму таких затрат нужно распределить и включать в расходы постепенно в течение всего срока действия договора, считая, что они обусловливают получение доходов по договору - вознаграждения правообладателя.

Однако, хотя эти расходы непосредственно связаны с заключением договора, сказать, что они действительно обусловливают получение доходов, нельзя. Ведь, во-первых, несмотря на заключение договора, стороны могут его даже не начать исполнять. Тем не менее расход будет понесен. А во-вторых, обоснованное распределение таких расходов на период действия договора может оказаться проблематичным, если заключен бессрочный договор. Кроме того, затраты на регистрацию договора в сравнении с его ценой несущественны. Поэтому с учетом требования рациональности правильнее и проще признать их в расходах в периоде, когда они понесены, то есть:

Патентную пошлину - в периоде ее уплаты;

Примечание

Патентная пошлина не является налогом или сбором. Поэтому, несмотря на то, что зачисляется она в доход федерального бюджета, для ее отражения на счетах бухгалтерского учета лучше использовать не счет 68 "Расчеты по налогам и сборам", а счет 76 "Расчеты с разными дебиторами и кредиторами".

Свое вознаграждение вам надо включить в состав доходов от обычных видов деятельности :

Периодические платежи (роялти) - в том отчетном периоде, в котором они были начислены по условиям договора;

Разовый (паушальный) платеж:

(или) отразить на счете 98 "Доходы будущих периодов" и относить на доходы ежемесячно равными долями в течение срока действия договора. Этот вариант возможен, если считать, что паушальный платеж относится к доходам следующих отчетных периодов. При заключении бессрочного договора для распределения дохода можно взять за основу срок, оставшийся до истечения срока действия регистрации товарного знака или знака обслуживания, право пользования которыми предоставлено по договору. Этот срок указан на Свидетельстве на товарный знак (знак обслуживания). Ведь если вы не продлите срок действия исключительного права на товарный знак или знак обслуживания, договор коммерческой концессии будет прекращен;

(или) включить в доходы того отчетного периода, в котором он начислен по условиям договора. Потому что паушальный платеж - это плата за сам факт заключения договора коммерческой концессии, которая не зависит от успешности деятельности пользователя. Вполне может получиться, что он по каким-либо причинам не сможет работать как франчайзи и даже не будет платить роялти (например, если их размер установлен как доля выручки или прибыли либо уплата роялти не предусмотрена условиями договора), но паушальный платеж и в этом случае останется у правообладателя. И опять-таки точно распределить такой доход на срок действия договора не получится, если договор бессрочный.

Конечно, когда есть разные варианты учета того или иного дохода либо расхода, выбранный вами вариант закрепите в учетной политике.

Налог на прибыль

Периодические платежи по договору (роялти) при методе начисления вы признаете в составе доходов от реализации на дату начисления соответствующего платежа в соответствии с условиями договора.

Единовременное вознаграждение (паушальный платеж) признается в доходах :

(или) ежемесячно равными долями в течение срока действия договора, если вы считаете, что этот доход относится к нескольким периодам. Именно этого подхода к признанию таких доходов придерживаются и контролирующие органы. Кроме того, такой вариант, безусловно, выгоден, так как позволяет оптимизировать (распределить) налоговую нагрузку;

(или) единовременно в периоде его начисления.

Совет

Какой бы вариант признания паушального платежа в доходах для целей налогообложения вы ни выбрали, правильнее и удобнее (во избежание возникновения временных разниц по ПБУ 18/02) придерживаться одинаковых вариантов и в налоговом, и в бухгалтерском учете.

Затраты на регистрацию договора коммерческой концессии включаются в налоговые расходы, как и в бухгалтерском учете, единовременно:

Патентная пошлина - в периоде ее уплаты;

Вознаграждение патентного поверенного - в периоде, когда его услуги считаются оказанными (подписан акт).

Если объекты интеллектуальной собственности, право использования которых предоставлено по договору, учитываются вами для целей налогообложения как НМА, их налоговая амортизация продолжает начисляться и включаться в расходы в обычном порядке.

Предоставление права использования объектов интеллектуальной собственности облагается НДС . Поэтому на сумму своего вознаграждения (паушального платежа и роялти) вы должны начислить НДС.

Исключение составляет вознаграждение за предоставление права использования изобретения, полезной модели, промышленного образца, программы для ЭВМ, базы данных и секрета производства (ноу-хау), на которое НДС не начисляется.

Но, как мы уже сказали, исключительно эти объекты сами по себе предметом договора коммерческой концессии быть не могут. Потому что по такому договору обязательно должно быть передано право использования товарного знака или знака обслуживания.

Тогда не облагать НДС можно только ту часть вознаграждения, которая является платой за предоставленное право использования объектов интеллектуальной собственности, упомянутых в пп. 26 п. 2 ст. 149 НК РФ. А это возможно, только если соответствующая часть вознаграждения выделена в договоре отдельно.

Обычно же вознаграждение по договору представляет собой плату за весь комплекс предоставленных прав и оказываемых пользователю услуг без выделения стоимости права использования объектов интеллектуальной собственности, не облагаемых НДС. В этом случае на все вознаграждение начисляется НДС.

Начислить НДС вы должны :

На сумму единовременного вознаграждения:

(если) весь комплекс прав, предоставляемых по договору, можно считать переданным при заключении договора - на дату заключения договора;

(если) весь комплекс прав, предоставляемых по договору, может считаться переданным только после передачи пользователю какой-либо документации (например, содержащей секрет производства), которая состоится позже заключения договора, - на дату передачи этой документации. Конечно, и в этом случае на дату заключения договора право использования товарного знака или знака обслуживания уже считается переданным, а значит, настал момент определения налоговой базы. Но так как вознаграждение по договору уплачивается за весь комплекс передаваемых прав, налоговую базу по передаче права использования только товарного знака или знака обслуживания определить невозможно;

На сумму периодического вознаграждения:

(если) вознаграждение установлено в твердой сумме - на последнее число каждого квартала исходя из суммы вознаграждения, приходящейся на этот период;

(если) вознаграждение установлено как процент (доля) прибыли или выручки пользователя - на дату получения от пользователя документов, позволяющих установить размер вознаграждения.

В течение 5 календарных дней со дня начисления налога вы должны выставить пользователю соответствующий счет-фактуру.

Вознаграждение по договору коммерческой концессии может быть уплачено и авансом:

Единовременное вознаграждение - до передачи всего комплекса прав, предоставляемых по договору;

Периодическое вознаграждение - до начала квартала, за который оно уплачивается.

В таком случае на дату получения предоплаты вам нужно:

Исчислить с ее суммы НДС по расчетной ставке;

В течение 5 календарных дней выставить пользователю авансовый счет-фактуру.

После передачи всего комплекса прав, предоставляемых по договору, или окончания расчетного месяца (квартала) соответственно вы начислите НДС со всей суммы причитающегося вам вознаграждения, выставите пользователю отгрузочный счет-фактуру и примете НДС, уплаченный с аванса, к вычету.

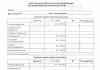

Пример . Отражение операций по договору коммерческой концессии в бухгалтерском и налоговом учете правообладателя

Условие

29.06.2010 Роспатентом зарегистрирован договор коммерческой концессии, заключенный 15.06.2010 между ЗАО "Пивной дом" (правообладатель) и ООО "Пиво.есть" (пользователь), по которому правообладатель обязуется предоставить пользователю на 5 лет право использования:

Знака обслуживания "Пивная "Три богатыря";

Секрета производства - рецептуры трех сортов пива и технологии пивоварения.

Вознаграждение правообладателю уплачивается в форме:

Единовременного (паушального) платежа в размере 1 180 000 руб. (в том числе НДС - 180 000 руб.);

Периодических платежей (роялти) в размере 10% от бухгалтерской прибыли пользователя за квартал.

Согласно договору паушальный платеж должен быть перечислен пользователем в течение 5 рабочих дней со дня регистрации договора в Роспатенте. Документацию, содержащую секрет производства, правообладатель передает пользователю в течение 5 рабочих дней после перечисления паушального платежа. Роялти уплачивается пользователем ежеквартально не позднее 25-го числа месяца, следующего за расчетным кварталом. В этот же срок пользователь должен представить правообладателю копию бухгалтерской отчетности за соответствующий период.

Патентная пошлина в размере 10 000 руб. уплачена правообладателем 01.06.2010. Паушальный платеж получен правообладателем 02.07.2010. Документация, содержащая секрет производства, передана пользователю по акту 05.07.2010.

15.10.2010 пользователь представил правообладателю бухгалтерскую отчетность за 9 месяцев 2010 г., согласно которой его прибыль составила 15 000 руб. Вознаграждение было перечислено правообладателю 20.10.2010.

Знак обслуживания отражен в учете правообладателя как НМА первоначальной стоимостью 300 000 руб.

Решение

В бухучете ЗАО "Пивной дом" будут сделаны следующие записи.

|

Уплачена патентная |

76 "Расчеты с |

51 "Расчетные |

|

|

Патентная пошлина учтена |

91, субсчет 2 |

76 "Расчеты с |

|

|

Предоставлена лицензия |

04 "Нематериальные |

04 "Нематериальные |

|

|

На дату получения денег от пользователя (02.07.2010) |

|||

|

Получен паушальный платеж |

51 "Расчетные |

76 "Расчеты с |

|

|

Начислен НДС |

76 "Расчеты с |

68 "Расчеты по |

|

|

|

|||

|

Паушальный платеж отражен |

76 "Расчеты с |

90 "Продажи", |

|

|

Начислен НДС на сумму |

90 "Продажи", |

68 "Расчеты по |

|

|

Принят к вычету НДС, |

68 "Расчеты по |

76 "Расчеты с |

|

|

Начислено роялти |

76 "Расчеты с |

90 "Продажи", |

|

|

Начислен НДС на роялти |

90 "Продажи", |

68 "Расчеты по |

|

|

На дату получения денег от пользователя (20.10.2010) |

|||

|

Получено роялти |

51 "Расчетные |

76 "Расчеты с |

|

|

Наименование операции |

Классификация |

Сумма, |

Документ |

|

На дату уплаты патентной пошлины (01.06.2010) |

|||

|

В расходы включена |

Прочий расход |

Платежное |

|

|

На дату передачи документации, содержащей секрет производства |

|||

|

В доходы включен |

Доход от |

Договор. |

|

|

На дату получения бухгалтерской отчетности пользователя (15.10.2010) |

|||

|

В доходы включены роялти |

Доход от |

Договор. |

|

Учет у пользователя

При учете операций по договору коммерческой концессии пользователю важно понимать, что он получил лишь право использовать определенные объекты интеллектуальной собственности правообладателя (товарный знак, знак обслуживания, коммерческое обозначение, секрет производства - ноу-хау). Исключительные же права на эти объекты к нему не переходят .

Бухгалтерский учет

Объекты интеллектуальной собственности, право пользования которыми получено по договору, пользователь должен учитывать на забалансовом счете в оценке, определяемой как сумма платежей по договору. Если сумму всех платежей по договору определить невозможно (например, если роялти установлено как процент (доля) от прибыли), то их примерную сумму можно определить исходя из бизнес-плана. А когда договором предусмотрен паушальный платеж - исходя из его размера.

Поскольку Планом счетов забалансовый счет для отражения таких активов не предусмотрен, вы можете открыть его самостоятельно (например, назвав его в рабочем плане счетов 012 "НМА, полученные в пользование").

Вознаграждение, причитающееся правообладателю , вы отразите:

Периодические платежи (роялти) - в расходах по обычным видам деятельности того периода, за который они уплачены;

Разовый (паушальный) платеж - в расходах будущих периодов на счете 97 "Расходы будущих периодов". Впоследствии вы будете ежемесячно относить его равными долями на расходы по обычным видам деятельности в течение срока действия договора. Если заключен бессрочный договор, то при распределении расходов можно исходить из оставшегося на момент заключения договора срока действия исключительного права на товарный знак или знак обслуживания, право использования которых предоставлено по договору. Этот срок указан на Свидетельстве на товарный знак (знак обслуживания). Ведь, как мы уже отмечали, если правообладатель не продлит срок действия исключительного права на товарный знак или знак обслуживания, договор коммерческой концессии будет прекращен. Хотя в принципе можно исходить из того, что порядок учета паушального платежа в этом случае бухгалтерским законодательством не определен, а значит, вы вправе разработать собственный порядок учета, в том числе признать такой платеж в расходах единовременно. Естественно, собственный вариант учета нужно закрепить в учетной политике.

Налог на прибыль

Периодические платежи по договору (роялти) вы должны учитывать в составе прочих расходов:

(или) на дату расчетов в соответствии с условиями договора;

(или) на дату предъявления вам счета;

(или) в последний день отчетного (налогового) периода.

Единовременный (паушальный) платеж включается в налоговые расходы :

(или) равными долями в течение срока действия договора, а если договор бессрочный, то в течение периода, определенного вами самостоятельно. Как и для целей бухгалтерского учета, за основу можно взять оставшийся срок действия исключительного права на товарный знак или знак обслуживания, право использования которых предоставлено вам по договору;

(или) в периоде, когда вы должны его уплатить по условиям договора (либо когда вам выставлен счет). Конечно, обосновать такой вариант учета паушального платежа можно, только если, помимо него, правообладателю будут уплачиваться периодические платежи (роялти). Тогда можно говорить, что паушальный платеж представляет собой плату за сам факт заключения договора. Но если паушальный платеж достаточно велик, то этот вариант почти неизбежно вызовет претензии со стороны контролирующих органов. Вместе с тем есть несколько судебных решений, в которых он был признан правомерным.

Вывод

Конечно, безопасным является первый вариант. Во-первых, с ним согласен и Минфин. Во-вторых, при значительной сумме паушального платежа он позволит избежать налоговых убытков, которые неизбежно привлекут внимание налоговых инспекторов.

И в-третьих, он совпадает с порядком учета, предписанным ПБУ 14/2007. Следовательно, его применение позволит избежать возникновения временных разниц по ПБУ 18/02.

Независимо от того, когда вы признаете в расходах паушальный платеж и роялти, НДС, предъявленный вам правообладателем, вы можете принять к вычету сразу после отражения полученных прав и сумм вознаграждения, причитающихся правообладателю, на счетах бухгалтерского учета и получения счета-фактуры от правообладателя.

Пример . Отражение операций по договору коммерческой концессии в бухгалтерском и налоговом учете пользователя

Условие

Воспользуемся условиями предыдущего примера, дополнив их. Правообладатель сообщил пользователю информацию о первоначальной стоимости знака обслуживания. Пользователь принимает НДС к вычету только по отгрузочному счету-фактуре.

Решение

В бухучете ООО "Пиво.есть" будут сделаны следующие записи.

|

На дату заключения договора коммерческой концессии (15.06.2010) |

|||

|

Получено право |

012 "НМА, |

||

|

На дату регистрации договора коммерческой концессии Роспатентом |

|||

|

Начислен паушальный |

97 "Расходы |

76 "Расчеты с |

|

|

Отражен НДС, подлежащий |

19 "НДС по |

76 "Расчеты с |

|

|

На дату перечисления денег правообладателю (02.07.2010) |

|||

|

Перечислен паушальный |

76 "Расчеты с |

51 "Расчетные |

|

|

На дату получения документации, составляющей секрет производства |

|||

|

Получено право |

012 "НМА, |

||

|

На дату получения огрузочного счета-фактуры от правообладателя |

|||

|

НДС по паушальному |

68 "Расчеты по |

19 "НДС по |

|

|

На последнее число каждого месяца в течение срока действия договора |

|||

|

Часть паушального платежа |

20 "Основное |

97 "Расходы |

|

|

|

|||

|

Начислено роялти |

20 "Основное |

76 "Расчеты с |

|

|

Отражен НДС, подлежащий |

19 "НДС по |

76 "Расчеты с |

|

|

На дату перечисления роялти правообладателю (20.10.2010) |

|||

|

Перечислено роялти |

76 "Расчеты с |

51 "Расчетные |

|

|

На дату получения счета-фактуры от правообладателя |

|||

|

НДС по роялти принят |

68 "Расчеты по |

19 "НДС по |

|

|

На дату окончания срока действия договора (30.06.2015) |

|||

|

Прекращено право |

012 "НМА, |

||

|

Прекращено право |

012 "НМА, |

||

Для целей налогообложения прибыли будут учтены следующие доходы и расходы.

|

Наименование операции |

Классификация |

Сумма, |

Документ |

|

На последнее число каждого отчетного (налогового) периода в течение |

|||

|

В расходы включена часть |

Прочий расход |

Договор, |

|

|

Ежеквартально в течение срока действия договора на дату утверждения |

|||

|

В расходы включены роялти |

Прочий расход |

Договор. |

|

Как видите, основные риски (как предпринимательские, так и налоговые) при заключении договора коммерческой концессии ложатся на пользователя. Но эти риски можно минимизировать, грамотно составив бизнес-план и сформулировав положения учетной политики по этим операциям как для целей налогообложения, так и для целей бухгалтерского учета.

И последующие платежи. В нелицензионных сделках с ноу-хау оплата производится только посредством паушального платежа.

Если цена за лицензию рассчитывается на основе золотого правила международной торговли лицензиями на изобретения, то паушальный платеж (паушальные платежи) по данной лицензии

Платеж паушальный - см. Паушальный платеж.

ПЛАТЕЖ ПАУШАЛЬНЫЙ - см. ПАУШАЛЬНЫЙ ПЛАТЕЖ

ПЛАТЕЖ ПАУШАЛЬНЫЙ - определенная, твердо зафиксированная в соглашениях сумма лицензионного вознаграждения, устанавливаемая исходя из оценок ожидаемого экономического эффекта и прибылей лицензиата (покупателя лицензии), на основе использования лицензии.

Платеж паушальный может производиться как единовременно, так и в рассрочку. Преимуществом такого вида платежа является получение лицензиаром (продавцом лицензии) всей суммы без особого риска и в относительно короткий срок. По существу, паушальный вид вознаграждения представляет собой цену приобретения лицензии в пользование.

Паушальный платеж. Коэффициенты дисконтирования.

Затраты, связанные с использованием лицензий, складываются из двух частей 1) из платежей за право пользования лицензиями, осуществляемых в форме единовременных или периодических фиксированных (паушальных) платежей, либо платежей в форме отчислений из прибыли или объема реализации лицензионной продукции (в форме роялти) и 2) из текущих затрат на производство и сбыт лицензионной продукции.

Периодические платежи выплачиваются лицензиатом через определенные промежутки времени, оговоренные в лицензионном соглашении (например, ежегодно, ежеквартально, ежемесячно или к определенной дате). Обычно доля лицензиара (с учетом как периодических, так и единовременных платежей) составляет от 10 до 50% общей прибыли, полученной лицензиатом от реализации лицензируемой продукции. Чаще всего она находится в пределах 25-30%. Паушальный платеж может производиться не только в разовом порядке, но и в рассрочку (например, 50% - после подписания соглашения, 40% - после поставки оборудования и передачи технической документации и 10% - после пуска оборудования).

Твердо зафиксированная в соглашении сумма лицензионного вознаграждения называется паушальным платежом. Этот платеж устанавливается в следующих случаях

Паушальный платеж может производиться в разовом порядке и в рассрочку (например, 50% - после подписания соглашения 40% - после поставки оборудования и передачи технической документации 10% - после пуска оборудования).

Что такое паушальный платеж

ЛИЦЕНЗИОННОЕ ВОЗНАГРАЖДЕНИЕ - возмещение за предоставление прав на использование лицензий, "ноу-хау" и др., являющихся предметом лицензионного соглашения . Существуют следующие виды ЛИЦЕНЗИОННОГО ВОЗНАГРАЖДЕНИЯ периодические процентные отчисления, или текущие отчисления, - "роялти", которые устанавливаются в виде фиксированных ставок (в процентах) на основе подсчета фактического экономического результата использования лицензии и выплачиваются лицензиатом (покупателем лицензии) через определенные согласованные промежутки времени паушальные платежи - определенная твердо зафиксированная в соглашениях сумма ЛИЦЕНЗИОННОГО ВОЗНАГРАЖДЕНИЯ, устанавливаемая исходя из оценок возможного экономического эффекта и ожидаемых прибылей лицензиата на основе использования лицензии. Паушальный платеж может производиться как единовременное, в разовом порядке, так и в рассрочку. Преимуществом этого вида ЛИЦЕНЗИОННОГО ВОЗНАГРАЖДЕНИЯ является получение лицензиаром (владельцем лицензии) всей суммы вознаграждения в относительно короткий срок и без какого либо риска. На практике пользуются и такими формами ЛИЦЕНЗИОННОГО ВОЗНАГРАЖДЕНИЯ, как первоначальный платеж наличными , передача ценных бумаг и технической документации , участие в прибыли лицензиата.

Если фирма использует чужую интеллектуальную собственность , она выплачивает ее собственнику вознаграждение (доход). Этот доход может принимать формы авторского гонорара за книгу, паушального платежа или роялти за лицензию на право использовать изобретение и т.д.

Лицензионное вознаграждение - возмещение за предоставление прав на использование лицензий, являющихся предметом лицензионного соглашения . При этом вознаграждение выплачивается как в виде роялти (фиксированные ставки в процентах на базе фактического экономического эффекта от использования лицензии), так и паушальных платежей (определенная твердо зафиксированная сум-

Платежи за лицензию могут осуществляться путем выплаты паушальных сумм , которые носят фиксированный характер и могут выплачиваться одномоментно либо частями, а также в виде роялти, т. е. постепенной выплаты стоимости лицензии частичными платежами пропорционально согласованным показателям производства и сбыта продукции , выпущенной с использованием лицензии. Платежи могут быть комбинированными и сочетать как паушальную сумму , так и роялти. Ставка роялти обычно зависит от среднегодовой дополнительной прибыли покупателя от внедрения в производство объекта лицензии или ноу-хау из расчета среднегодовой стоимости чистых продаж, приходящихся на единицу продаваемого товара.

Паушальные платежи применяются в случаях, когда стоимость лицензии мала по сравнению со стоимостью оборудования и сложен контроль за показателями работы лицензиата.

Одной из возможных форм паушальных платежей является следующая при подписании соглашения - 10% от общей суммы 20% - при передаче документации остальные 70% - равными долями в течение нескольких лет.

ПЛАТЕЖ ПАУШАЛЬНЫЙ (iumpsum payment) - 1) зафиксированная в лицензионном соглашении сумма платы за лицензию. Размер П.п. в данном случае устанавливается в зависимости от оценки вероятного экономического эффекта , который получит покупатель лицензии от ее практического использования 2) общая сумма платы за целую партию товара , без разделения ее на части.

ЛИЦЕНЗИОННОЕ ВОЗНАГРАЖДЕНИЕ - возмещение за предоставление прав на использование лицензий (см.), ноу-хау (см.) и др., являющихся предметом лицензионного соглашения (см.). Существуют следующие виды Л. в. - периодические процентные отчисления - "ройялти" (см.), паушальные платежи (см.). На практике

ПАУШАЛЬНЫЙ ПЛАТЕЖ - определенная твердо зафиксированная в соглашениях сумма лицензионного вознаграждения за пользование лицензией, устанавливаемая исходя из оценок возможного экономического эффекта и ожидаемых прибылей лицензиата на основе использования лицензии. Паушальный платеж может производиться как единовременно, так и в рассрочку. Преимущество этого вида вознаграждения в том, что лицензиар получает вею-сумму -в- относительно--короткий- срок и без какотв-либо риска.

ЦЕНА ТЕХНОЛОГИИ - цена передачи разных видов технологий на коммерческой основе. На величину Ц.т., особенно цену патентной лицензии , влияют расходы на научно-исследовательские и опытно-конструкторские работы (НИОКР), связанные с данной технологией, ее новизна, величина издержек по передаче технологии , уровень прибыли от применения технологии , вид лицензии, сфера ее применения (отраслевая, территориальная), положение покупателя (крупная или мелкая компания, государственная организация). В состав Ц.т. входят платежи за собственно технологию фиксированная сумма (паушальный платеж), роялти, платежи за техническое содействие и обучение персонала , а также платежи, связанные с передачей технологии технические, транспортные и юридические издержки, издержки на маркетинговые исследования и др. Доход продавца технологии, получаемый от патентной лицензии , зависит от ее важности, вида и условий

Для того чтобы торговая марка стала известной и приносила немалый доход, требуется много опыта и финансовых вложений в бизнес. Прежде чем бренд приобретет известность, проходит достаточно большое количество времени.

Франчайзинг является следующей ступенью выгодного капиталовложения средств. Однако, как и в любом виде бизнеса, существуют определенные риски, которые могут повлиять на экономический рост и развитие нового предприятия. В этом случае денежная сумма, полученная в результате продажи франшизы, частично компенсирует вероятные потери.

Виды оплаты франшизы

Материальная компенсация за использование торговой марки оговаривается договором и производится по-разному. Варианты платежных взносов зависят от многих факторов.

Существуют следующие варианты оплаты франшизы:

- Паушальный взнос.

- Ежемесячные выплаты - роялти.

- Комбинированные платежи.

Законодательная сторона франчайзинга

В большинстве случаев при покупке прав на использование известных брендов необходимо оплачивать первоначальный платеж или паушальный взнос. Что это? Простыми словами формулируют, как основную цену приобретаемого бизнеса. Термин происходит от немецкого словосочетания der Bausch, хотя происхождение франшизы имеет американские корни.

Необходимо отметить, что в законодательстве Российской Федерации отсутствуют термины предпринимательской деятельности по схеме франчайзинга. Однако легальная работа осуществляется юридически регламентированным . Согласно одному из пунктов документа, пользователь может выплачивать вознаграждение правообладателю в виде регулярных или одномоментных платежей.

Определение первоначального платежа

Таким образом, что такое паушальный взнос определяется, как определенная сумма, которая выплачивается владельцу торгового бренда согласно договору коммерческой концессии. В практическом смысле франчайзи, приобретая право на предпринимательскую деятельность, пользуется не только названием марки, но и другими, разработанными компанией, продуктами маркетинга.

" № 7/2012

Франчайзинг – смешанная форма крупного и мелкого предпринимательства, при которой крупные компании (франчайзеры) заключают договор с мелкими организациями или индивидуальными предпринимателями (франчайзи) на право, привилегию действовать от имени франчайзера. При этом франчайзи обязаны осуществлять свой бизнес только в предписанной форме, в течение определенного времени и в определенном месте. В свою очередь, франчайзер обязуется снабжать франчайзи товарами, технологией, оказывать всяческое содействие в бизнесе. Франчайзинг широко используется в розничной торговле, ресторанном бизнесе, предприятиях общественного питания, бытовом обслуживании. Каковы особенности отражения в налоговом учете операций, осуществляемых в рамках договора франчайзинга, обеими сторонами? Об этом вы узнаете из данной статьи.

В российском законодательстве понятие франчайзинга отсутствует. Его аналогом можно считать договор коммерческой концессии, отношения по которому регулируются гл. 54 ГК РФ . (Отметим, что с 21 октября 2011 года Федеральным законом № 216-ФЗ в эту главу внесены изменения, уточняющие права и обязанности сторон по договору данного вида.)

Согласно п. 1 ст. 1027 ГК РФ по договору коммерческой концессии одна сторона (правообладатель) обязуется предоставить другой стороне (пользователю) за вознаграждение на срок или без указания срока право использовать в предпринимательской деятельности комплекс принадлежащих правообладателю исключительных прав, в том числе право на товарный знак, знак обслуживания , а также права на другие предусмотренные договором объекты исключительных прав, в частности на коммерческое обозначение, секрет производства (ноу-хау) .

Исключительные права правообладателя

Правообладатель

– это гражданин или юридическое лицо, обладающие исключительным правом на результат интеллектуальной деятельности или на средство индивидуализации. Он вправе использовать такой результат или такое средство по своему

усмотрению любым не противоречащим закону способом. Данное определение следует из п. 1 ст. 1229 ГК РФ

.

Пользователь (франчайзи) получает лишь право использовать исключительные права, принадлежащие правообладателю. Передача или уступка самих прав пользователю не происходит.

Рассмотрим некоторые виды исключительных прав, которые принадлежат правообладателю и право пользования которыми может быть передано по договору франчайзинга:

- товарный знак – это обозначение, служащее для индивидуализации товаров юридических лиц или индивидуальных предпринимателей (ст. 1477 ГК РФ ). Государственная регистрация товарного знака осуществляется федеральным органом исполнительной власти по интеллектуальной собственности в Государственном реестре товарных знаков путем выдачи свидетельства на товарный знак. Оно удостоверяет приоритет этого знака и исключительное право на товарный знак в отношении товаров, указанных в свидетельстве (ст. 1480 , 1481 ГК РФ ). Исключительное право на товарный знак действует в течение десяти лет со дня подачи заявки на его государственную регистрацию. Этот срок может быть продлен на десять лет по заявлению правообладателя, поданному в течение последнего года действия соответствующего права. Продлевать срок действия исключительного права на товарный знак можно неограниченное число раз (п. 1 , 2 ст. 1491 ГК РФ );

- знак обслуживания – обозначение, служащее для индивидуализации работ или оказываемых ими услуг (ст. 1477 ГК РФ );

- коммерческие обозначения – используются организациями для индивидуализации принадлежащих им торговых, промышленных и других предприятий. Коммерческие обозначения не являются фирменными наименованиями и не подлежат обязательному включению в учредительные документы и ЕГРЮЛ (ст. 1538 ГК РФ );

- секрет производства (ноу-хау) – сведения любого характера (производственные, технические, экономические, организационные и др.), в том числе о результатах интеллектуальной деятельности в научно-технической сфере, о способах осуществления профессиональной деятельности, которые имеют действительную или потенциальную коммерческую ценность в силу неизвестности их третьим лицам, к которым у третьих лиц нет свободного доступа на законном основании и в отношении которых обладателем таких сведений введен режим коммерческой тайны (ст. 1465 ГК РФ).

Обратите внимание

По договору коммерческой концессии (франчайзинга) правообладатель вправе передавать право использования только на средства индивидуализации предприятия (коммерческие обозначения) и (или) товаров, работ, услуг (товарные знаки, знаки обслуживания), а не юридического лица (фирменное наименование).

Обязанности сторон по договору коммерческой концессии

Правообладатель обязан передать пользователю техническую и коммерческую документацию и предоставить иную информацию, необходимую пользователю для осуществления прав, полученных им по договору коммерческой концессии, а также проинструктировать пользователя и его работников по вопросам, связанным с осуществлением этих прав (п. 1 ст. 1031 ГК РФ ).

Право использовать товарный знак (знак обслуживания) правообладателя пользователь получает в момент заключения договора. Передача этого права может быть оформлена актом (хотя требование о его составлении нормативными актами не закреплено). Полагаем, что составление акта обязательно при передаче технологической и управленческой документации (которая может содержать ноу-хау правообладателя).

Если договором коммерческой концессии не предусмотрено иное, правообладатель обязан (п. 2 ст. 1031 ГК РФ ):

- обеспечить государственную регистрацию договора коммерческой концессии;

- оказывать пользователю постоянное техническое и консультативное содействие, включая содействие в обучении и повышении квалификации работников;

- контролировать качество товаров (работ, услуг), производимых (выполняемых, оказываемых) пользователем на основании договора коммерческой концессии.

Обратите внимание

Сторонами договора коммерческой концессии могут быть только коммерческие организации и индивидуальные предприниматели (п. 3 ст. 1027 ГК РФ ).

Обязанности пользователя перечислены в ст. 1032 ГК РФ :

- использовать средства индивидуализации правообладателя указанным в договоре способом;

- не разглашать секреты производства (ноу-хау) правообладателя и иную полученную от него конфиденциальную коммерческую информацию;

- обеспечивать соответствие качества оказываемых услуг и производимых товаров качеству аналогичных услуг и товаров правообладателя и оказывать покупателям все те дополнительные услуги, на которые они могли бы рассчитывать, приобретая товар (услугу) непосредственно у правообладателя;

- соблюдать инструкции и указания правообладателя относительно использования комплекса исключительных прав;

- информировать покупателей наиболее очевидным для них способом о том, что он использует средства индивидуализации в силу договора коммерческой концессии.

Обратите внимание

Договором коммерческой концессии могут быть предусмотрены ограничения прав сторон по этому договору.

В статье 1033 ГК РФ указаны ограничения прав сторон по договору коммерческой концессии, которые стороны могут предусмотреть и указать в договоре. Например, к таким ограничениям относятся:

- обязательство правообладателя не предоставлять другим лицам аналогичные комплексы исключительных прав для их использования на закрепленной за пользователем территории либо воздерживаться от собственной аналогичной деятельности на этой территории;

- обязательство пользователя не конкурировать с правообладателем на территории, на которую распространяется действие договора коммерческой концессии;

- отказ пользователя от получения по договорам коммерческой концессии аналогичных прав у конкурентов (потенциальных конкурентов) правообладателя.

Согласно новой редакции ст. 1033 (действует с 21.10.2011) правообладатель может устанавливать новые ограничения прав пользователя. В частности, может быть предусмотрено обязательство пользователя:

- продавать товары, выполнять работы или оказывать услуги исключительно в пределах определенной территории;

- реализовывать продукцию, работы или услуги по установленным правообладателем ценам. Прежде такое условие в соответствии с п. 2 ст. 1033 считалось ничтожным.

Ограничительные условия могут быть признаны недействительными по требованию антимонопольного органа или иного заинтересованного лица, если эти условия с учетом состояния соответствующего рынка и экономического положения сторон противоречат антимонопольному законодательству (п. 3 ст. 1033 ).

Вознаграждение по договору коммерческой концессии

Согласно ст. 1030 ГК РФ вознаграждение по договору коммерческой концессии может выплачиваться пользователем правообладателю в форме фиксированных разовых и (или) периодических платежей, отчислений от выручки, наценки на оптовую цену товаров, передаваемых правообладателем для перепродажи, или в иной форме, предусмотренной договором.

Отметим, что на практике в договорах франчайзинга можно встретить такие понятия, как паушальный платеж и роялти. По сути, это те же самые платежи, которые упоминаются в ст. 1030 ГК РФ .

Паушальный платеж – вознаграждение правообладателя, установленное в виде твердой суммы, уплачиваемое, как правило, единовременно. Паушальный платеж может производиться как единовременно, так и в рассрочку. Роялти – периодический платеж, представляющий собой вознаграждение правообладателя, определенное либо в твердой сумме, либо, например, как процент (доля) от прибыли, выручки пользователя.

Регистрация договора

В соответствии с п. 2 ст. 1028 ГК РФ договор коммерческой концессии подлежит государственной регистрации в федеральном органе исполнительной власти по интеллектуальной собственности (на сегодняшний день таким органом является Федеральная служба по интеллектуальной собственности, патентам и товарным знакам – Роспатент). При несоблюдении этого требования договор считается ничтожным.

Договор коммерческой концессии может быть изменен. Изменение данного договора также подлежит государственной регистрации в Роспатенте. Это следует из ст. 1036 ГК РФ .

Российские организации и предприниматели, обратившиеся за регистрацией договора коммерческой концессии, уплачивают патентную пошлину, размер которой установлен в Приложении к Положению о патентных и иных пошлинах .

Например, за регистрацию договора коммерческой концессии (субконцессии), относящихся:

- к патенту на изобретение, полезную модель, промышленный образец, свидетельству на полезную модель, – взимается пошлина в размере 1 200 руб. + 600 руб. за каждый патент, свидетельство свыше одного (п. 3.1 Приложения );

- к товарному знаку, знаку обслуживания, – 10 000 руб. + 8 500 руб. за каждый товарный знак, знак обслуживания свыше одного (п. 3.11 Приложения ).

Пунктом 3.15 Приложения установлены патентные пошлины за регистрацию изменений, внесенных в договор, относящихся к товарному знаку, знаку обслуживания. При внесении изменений в зарегистрированный договор коммерческой концессии (субконцессии) взимается плата в размере 1 500 руб. (п. 3.15.1 ); если изменения связаны с расширением предмета договора – 1 500 руб. + 8 500 руб. за каждый товарный знак, знак обслуживания, дополняющие предмет договора (п. 3.15.2 ). За регистрацию расторжения договора, относящегося к товарному знаку, знаку обслуживания, патентная пошлина составляет 1 500 руб. (п. 3.16 ).

По общему правилу ст. 1031 ГК РФ договор коммерческой концессии должен регистрировать правообладатель (франчайзер). Стороны могут прийти к соглашению, что регистрацию договора осуществляет пользователь. В таком случае это условие должно быть прописано в договоре, иначе пользователю будет проблематично учитывать в налоговом учете расходы, связанные с регистрацией договора.

Срок действия договора. Прекращение договора

В соответствии с п. 4 ст. 1027 ГК РФ к договору коммерческой концессии применяются правила раздела VII ГК РФ о лицензионном договоре. Так, в этом разделе имеется п. 4 ст. 1235 ,где говорится, что срок, на который заключается , не может превышать срок действия исключительного права на результат интеллектуальной деятельности или на средство индивидуализации. В случае прекращения исключительного права лицензионный договор прекращается. Если в лицензионном договоре срок его действия не определен, договор считается заключенным на пять лет, если ГК РФ не предусмотрено иное.

Итак, договор коммерческой концессии может быть заключен:

- на определенный срок (с учетом срока действия исключительного права);

- с указанием на то, что он бессрочный;

- без указания срока. В этом случае он будет считаться заключенным на пять лет.

Отметим, что при заключении договора коммерческой концессии на новый срок условия договора могут быть изменены по соглашению сторон. Это положение действует с 21.10.2011 и закреплено в п. 1 ст. 1035 ГК РФ . Еще одно дополнение этой нормы – теперь пользователь, надлежащим образом выполнявший свои обязанности, имеет лишь преимущественное право на заключение договора на новый срок (в старой редакции говорилось, что пользователь «имеет право»). Из этого можно сделать вывод, что правообладатель может ему отказать в перезаключении договора на новый срок.

Если в течение года после отказа правообладатель подпишет данный договор на тех же условиях с другим лицом, то прежний пользователь имеет право потребовать от правообладателя в суде перевода на себя прав и обязанностей по заключенному с правообладателем договору и возмещения убытков или только возмещения убытков (п. 2 ст. 1035 ГК РФ ). Отметим, что в старой редакции речь шла о трех годах.

Порядок прекращения договора коммерческой концессии установлен ст. 1037 ГК РФ , которая также несколько видоизменилась. Например, установлены основания (включая нарушение пользователем условий договора о качестве товаров, работ или услуг) и порядок отказа от исполнения договора правообладателем. Кроме того, теперь в договор коммерческой концессии, заключенный на определенный срок или без указания срока его действия, можно включать условие о прекращении договора в любое время по желанию каждой из сторон с уведомлением об этом за 30 дней и с выплатой отступного.

Налоговый учет у правообладателя

Вознаграждение франчайзера

В силу ст. 250 НК РФ внереализационными признаются доходы, не указанные в ст. 249 НК РФ . В частности, таковыми признаются доходы от предоставления в пользование прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (в частности, от предоставления в пользование прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности), если такие доходы не определяются налогоплательщиком в порядке, установленном ст. 249 (пп. 5 ).

При этом в Налоговом кодексе не содержится критерия (условия) признания указанных видов доходов внереализационными либо доходами от реализации.

Если деятельность по договору франчайзинга является для правообладателя основной, то вознаграждение он отражает в составе доходов от реализации, в противном случае – в составе внереализационных доходов. При выборе варианта организация должна учитывать частоту операций, их объем и другие показатели своей деятельности.

Согласно п. 1 ст. 271 НК РФ при методе начисления доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств.

В соответствии с пп. 3 п. 4 ст. 271 для доходов в виде лицензионных платежей (включая роялти) за пользование объектами интеллектуальной собственности датой получения дохода признается дата осуществления расчетов по условиям заключенных договоров или предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последний день отчетного (налогового) периода.

Например, датой признания доходов для роялти в виде фиксированной суммы будет дата начисления платежа согласно договору, для роялти в виде отчислений от выручки или прибыли – последнее число каждого месяца или квартала либо дата получения от пользователя документов, позволяющих определить размер вознаграждения.

Доход в виде разового, паушального платежа признается на основании п. 2 ст. 271 НК РФ с учетом принципа равномерности признания доходов и расходов. Например, если срок действия договора определен, доход в налоговом учете признается равномерно в течение этого срока на последний день месяца или квартала; если срок не определен – на дату перехода неисключительных прав к пользователю (франчайзи).

При получении вознаграждения от пользователя в виде аванса данная сумма не признается доходом до оказания услуг, в счет которых перечислена предоплата (пп. 1 п. 1 ст. 251 НК РФ ).

Франчайзер может оказывать пользователю дополнительные услуги, например, связанные с обучением персонала, ведь многие франчайзинговые сети имеют собственные учебные центры, в которых предусмотрены специальные курсы и программы для разных работников. Если стоимость такого обучения выделена в договоре отдельной строкой, то плата за него включается в состав доходов от реализации услуг. Однако чаще всего сумма дополнительных услуг отдельно не указывается и включена в сумму паушального платежа, то есть доходы от их оказания включены в сумму вознаграждения франчайзера.

Расходы франчайзера

Амортизация НМА. По договору коммерческой концессии франчайзер передает пользователю лишь право на использование исключительных прав в отношении объектов интеллектуальной собственности. Сами исключительные права остаются у франчайзера и числятся в его учете как . Поэтому в течение всего срока действия договора правообладатель продолжает начислять амортизацию по этим активам.

К ним относятся затраты на уплату патентной пошлины, а также вознаграждение патентного поверенного (если организация не занималась регистрацией самостоятельно, а воспользовалась его услугами).

Расходы по регистрации учитываются в составе прочих, если франчайзинг является для правообладателя основным видом деятельности (пп. 49 п. 1 ст. 264 НК РФ ), если не основным – в составе внереализационных расходов (абз. 2 пп. 1 п. 1 ст. 265 НК РФ ). Данные расходы признаются единовременно (п. 1 ст. 272 НК РФ ): сумма госпошлины учитывается в периоде ее начисления, а вознаграждение патентного поверенного – в периоде, когда его услуги считаются оказанными.

Несмотря на то, что относится к договору франчайзинга, для целей налогового учета не следует дожидаться регистрации самого договора и тем более окончания срока его действия. Вся сумма государственной пошлины может быть сразу учтена в расходах, поскольку это сбор, и датой ее признания для целей налогообложения прибыли является дата начисления.

Государственная пошлина должна быть уплачена и, соответственно, начислена до регистрации договора франчайзинга – в противном случае его не примут на регистрацию.

Пример 1

ООО «Альфа» (правообладатель) заключило договор коммерческой концессии с ООО «Полюс» (пользователь) в марте 2012 г. Правообладатель обязуется предоставить пользователю сроком на пять лет право использования:

- знака обслуживания «Булочная «Веселый пончик»;

- секрета производства – рецептуры изготовления хлебобулочных изделий и технологии производства.

Передача всей необходимой документации производится в течение пяти дней с момента получения свидетельства о регистрации договора в Роспатенте.

Предоставление в пользование комплекса исключительных прав относится к основному виду деятельности ООО «Альфа».

В марте ООО «Альфа» подало документы на регистрацию договора в Роспатент, предварительно уплатив патентную пошлину за регистрацию в размере 10 000 руб. Свидетельство о регистрации договора датировано 02.04.2012.

Договором предусмотрено комбинированное вознаграждение правообладателя:

- паушальный платеж в сумме 1 416 000 руб. (в том числе НДС – 216 000 руб.). Подлежит уплате в течение пяти дней с момента получения свидетельства о регистрации договора в Роспатенте;

- ежемесячные фиксированные платежи (роялти) в размере 118 000 руб. (в том числе НДС – 18 000 руб.), начиная с месяца, в котором получателю передана техническая документация.

Сумма ежемесячных амортизационных отчислений по комплексу исключительных прав, передаваемых по договору франчайзинга (на знак обслуживания и секрет производства), равна 15 000 руб.

Таким образом, в налоговом учете ООО «Альфа» (правообладатель) ежемесячно, начиная с апреля 2012 года будет признавать:

- в составе доходов от реализации – часть паушального платежа в размере 20 000 руб. ((1 416 000 руб. - 216 000 руб.) / 60 мес.) плюс роялти в размере 100 000 руб. (118 000 - 18 000);

- расходы в виде начисленной амортизации по комплексу исключительных прав, переданных в пользование, – 12 000 руб.

Пошлина, уплаченная за регистрацию договора франчайзинга, в размере 10 000 руб. будет единовременно учтена в составе прочих расходов в марте 2012 года.

Налоговый учет расходов у пользователя

Расходы на выплату вознаграждения правообладателю. Согласно пп. 37 п. 1 ст. 264 НК РФ периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности) относятся к прочим расходам. При этом роялти признаются в том периоде, к которому они относятся, на дату расчетов согласно договору, либо на дату предъявления пользователю документов, служащих основанием для произведения расчетов, либо в последний день отчетного (налогового) периода.

Затраты в виде паушального платежа учитываются в том периоде, к которому они относятся, исходя из условий сделки независимо от времени фактической оплаты (абз. 1 п. 1 ст. 272 НК РФ ). Если установлен срок действия договора, то расходы признаются равномерно в течение этого срока на последний день месяца или квартала (п. 1 и пп. 3 п. 7 ст. 272 ).

Если договор бессрочный, то пользователю нужно самостоятельно распределить расходы в виде разового платежа с учетом принципа равномерности признания доходов и расходов. Поскольку к договору коммерческой концессии применяются нормы о лицензионном договоре (п. 4 ст. 1235 ГК РФ ), то срок распределения считается равным пяти годам (см. п. 2 Письма Минфина России от 29.01.2010 № 03‑03‑06/2/13 , где рассмотрена аналогичная ситуация).

Расходы на регистрацию договора. Договором коммерческой концессии может быть предусмотрено, что его регистрацией в Роспатенте занимается пользователь. В этом случае связанные с нею расходы включаются в состав прочих затрат на основании пп. 1 п. 1 ст. 264 НК РФ в момент уплаты госпошлины (пп. 1 п. 7 ст. 272 и п. 1 ст. 333.16 НК РФ ).

На практике нередки ситуации, когда договор коммерческой концессии еще находится на регистрации, а пользователь уже начал использовать в деятельности комплекс исключительных прав и выплачивать вознаграждение правообладателю. Как быть в этом случае? Ведь, скорее всего, налоговая инспекция будет настаивать на том, что до регистрации договора расходы признать нельзя.

Полагаем, что в такой ситуации во избежание налоговых рисков в договоре целесообразно указать: «Условия договора коммерческой концессии распространены на период с момента фактической передачи пользователю комплекса исключительных прав, принадлежащих правообладателю, до момента регистрации договора». Такого подхода придерживается и Минфин. Например, в Письме от 04.09.2008 № 03‑03‑06/1/509 он указал следующее. Поскольку ст. 1028 ГК РФ не содержит положения, предусматривающего, что условия договора коммерческой концессии применяются с момента осуществления его государственной регистрации, в целях определения налоговой базы по налогу на прибыль организаций возможен учет расходов в виде платежей по зарегистрированному договору коммерческой концессии с момента начала использования комплекса исключительных прав.

Пример 2

В марте 2012 г. ООО «Стильная обувь» (пользователь) заключило с ООО «Омега» (правообладатель) договор коммерческой концессии, согласно которому получило право на использование товарного знака «Магазин «Сапожок» сроком на пять лет (60 мес.). Договор зарегистрирован в этом же месяце, расходы на его регистрацию в Роспатенте произведены пользователем в размере 10 000 руб.

Согласно договору пользователь выплачивает правообладателю вознаграждение в виде:

- паушального платежа в размере 2 832 000 руб. (в том числе НДС – 432 000 руб.);

- ежемесячных отчислений (роялти) в размере 10% суммы выручки (с учетом НДС), полученной от продажи товаров.

Паушальный платеж должен быть перечислен сразу после заключения договора и получения товарного знака в пользование. Право на использование товарного знака пользователь принял к учету в марте. Паушальный платеж был уплачен 30 марта.

За реализованные в апреле товары ООО «Стильная обувь» получило 1 180 000 руб. (в том числе НДС – 180 000 руб.).

В налоговом учете ООО «Стильная обувь» (пользователь) будут учтены следующие суммы:

- расходы на регистрацию договора в размере 10 000 руб. учтены в составе прочих расходов в марте 2012 года;

- сумма паушального платежа – в прочих расходах равномерно в течение 60 месяцев начиная с марта 2012 года в размере 40 000 руб. ежемесячно ((2 832 000 руб. - 432 000 руб.) / 60 мес.);

- сумма роялти – в расходах за апрель в размере 100 000 руб. (118 000 - 18 000), рассчитанная как 1 180 000 руб. х 10% за вычетом НДС.

Все затраты, связанные с договором коммерческой концессии, пользователь может учесть в целях налогообложения прибыли при условии их соответствия требованиям п. 1 ст. 252 НК РФ .

На практике нередки ситуации, когда стороны по тем или иным причинам не регистрируют договоры коммерческой концессии в Роспатенте. Можно ли учитывать расходы для целей налогового учета по таким договорам?

Минфин считает, что для признания ежемесячных выплат за пользование объектом интеллектуальной собственности лицензионный договор должен быть зарегистрирован в Роспатенте (см. Письмо от 07.11.2006 № 03‑03‑04/1/727 ). Иными словами, расходы по незарегистрированному договору контролирующие органы не хотят признавать для целей налогообложения.

К счастью для налогоплательщиков, в арбитражной практике есть немало примеров, где судьи придерживаются противоположного мнения. Так, ФАС ВВО в Постановлении от 07.10.2010 № А43-40137/2009 отметил следующее. Нарушение порядка заключения гражданско-правовых сделок влечет юридические последствия только для сторон сделки и в силу п. 3 ст. 2 ГК РФ на налоговые отношения не влияет. Кроме того, положения гл. 25 НК РФ связывают уменьшение полученных доходов на сумму произведенных расходов не с фактом государственной регистрации лицензионного договора, а с фактом несения расходов.

Отклонил довод налогового органа о том, что платежи по лицензионным соглашениям, не прошедшим регистрацию, не могут быть приняты в расходы, и ФАС СКО в Постановлении от 13.12.2010 № А53-7659/2010 . Арбитры указали, что налоговое законодательство не предусматривает в качестве обязательного условия учета расходов наличие регистрации договоров (соглашений).